12월에 잔금을 치르고 나니 그날엔 첫 매매이다보니 내라는대로 다 내고 마무리를 했었다.

그런데 납부한 내역을 보니 문득 궁금한 점이 생겼다. A) 카카오뱅크 입출금 계좌 에서 인지세, 국민주택채권 비용이 출금 되었고

B) 법무사 납부 요청서에도 인지세, 채권분담금 항목이 있다는 점이었다.

어라? 그럼 나 설마 두번 낸거 아니야?

라는 불안감에 휩싸였다.

결론만 말하자면 이중 부과가 아니었단 점이다.

A) 와 B) 하나는 소유권 이전에 대한 인지세와 채권분담금이고, 하나는 근저당 설정에 대한 인지세와 채권분담금이었다는 것이다.

또 카뱅은 채권을 매입즉시 매도하고 그 차액에 대해서 납부하게끔 하고 있는데, 이러한 점도 처음에는 이해를 하지 못해 고객센터에 다시 한번 문의하기도 했었다.

가량 채권매입이 100만원인데, 이걸 오래 보유하고 있어야 세금?수수료가 낮게 부과된다.

근데 당일날 바로 매도하면 50만원만 받을수 있는데, 그 차액인 50만원을 내가 부담하는것이다.

아무튼 단순히 법무사 비용 65만원 정도만 생각하고 있었는데 인지세/채권분담금이 두번 청구되면서 나온 추가비용에 적잖이 당황했던것도 사실이었지만, 솔직히 이 비용을 정당하게 부담하는게 맞는지는 잘 모르겠다. (그냥 나라에 삥 뜯긴 기분)

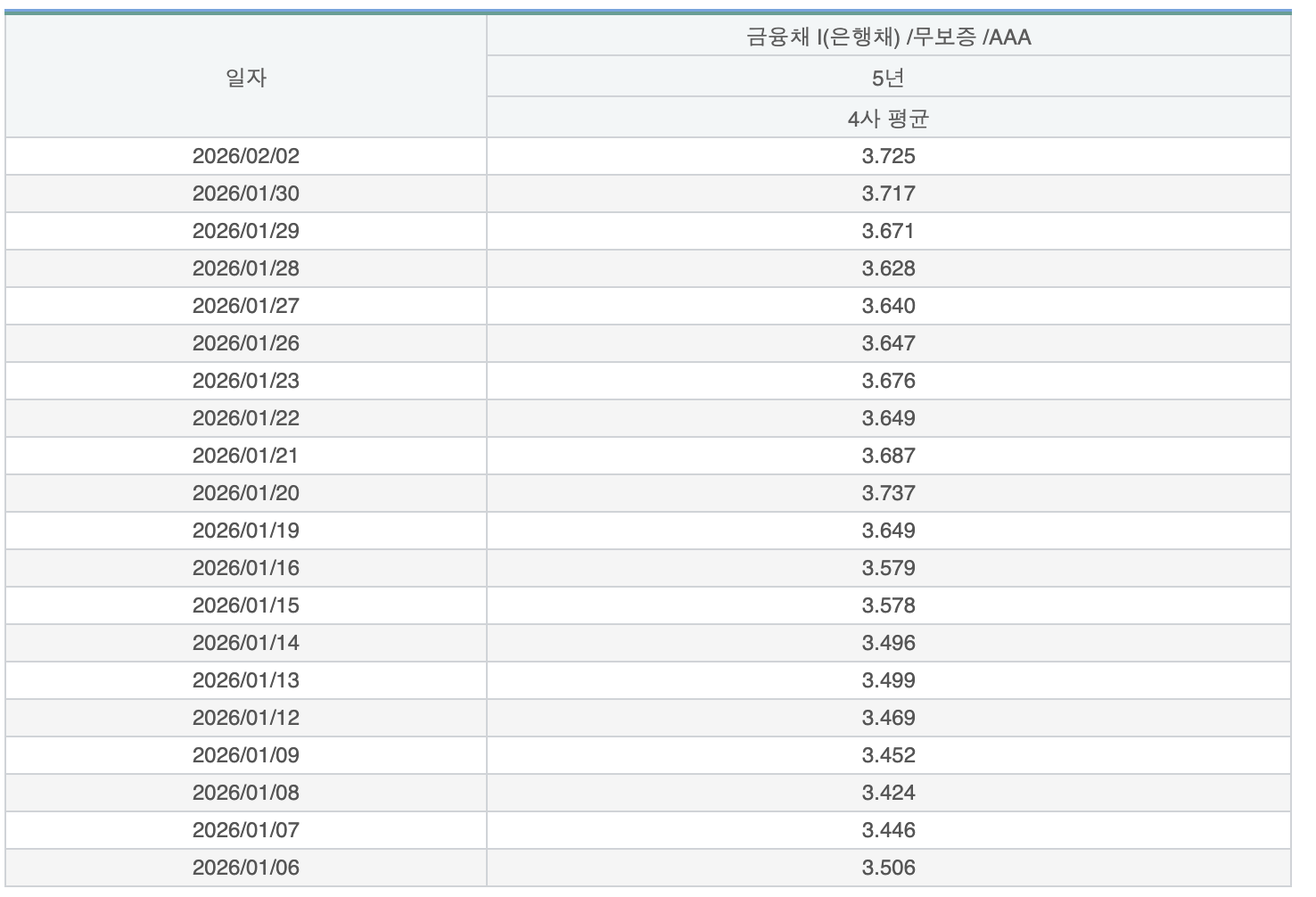

어쨌거나 주담대 금리가 하늘높이 솟구치는 요즘,

경기가 얼렁 좋아져서 다시 저금리 시대가 돌아왔으면 하는 오늘이다.

'자유 > 부동산' 카테고리의 다른 글

| 부동산 자금조달계획서 작성방법 완전정복 (0) | 2026.01.30 |

|---|---|

| 부동산 취득세 세율 총정리 (0) | 2026.01.30 |

| 📌 1.29 부동산 공급대책 정리 — 수도권 도심 6만가구 공급 확대 (0) | 2026.01.29 |

| 생애최초 주택구입 요건 총정리 (0) | 2026.01.06 |

| 서울시 신혼부부 전세대출 이자지원 사업 총정리 (2025~2026) (1) | 2026.01.06 |